เรื่องที่หลายคนอาจจะยังไม่รู้เกี่ยวกับ ดอกเบี้ยบ้าน หากอยากขอสินเชื่อบ้าน ต้องห้ามลืมทำความเข้าใจกับดอกเบี้ยบ้านด้วยนะ

การจะซื้อบ้านสักหลัง ต้องผ่านกระบวนการขั้นตอนมากมาย โดยเฉพาะกับคนส่วนใหญ่ที่มักจะต้องมีการขอสินเชื่อบ้านจากธนาคารต่าง ๆ หรือที่เราเรียกกันว่าการ "กู้ซื้อบ้าน" และยอมจ่าย "ดอกเบี้ยบ้าน" ในอัตราแตกต่างกันไป และใช้ระยะเวลาผ่อนบ้านกันนานหลายสิบปี

แต่หลายคนอาจจะยังไม่ค่อยเข้าใจกับการคิดดอกเบี้ยบ้านมากเท่าไรนัก แถมยังคิดง่าย ๆ ว่าธนาคารเรียกเก็บเท่าไรก็จ่ายไปเท่านั้น ทั้งที่จริงเรื่องของ ดอกเบี้ยบ้าน มีรายละเอียดสำคัญมากกว่าที่คิด วันนี้ คุณ Zieg-Hart สมาชิกเว็บไซต์พันทิปดอทคอม จะมาแจกแจงคร่าว ๆ ให้คนที่กำลังคิดจะขอสินเชื่อบ้านได้ทำความเข้าใจกันก่อน ลองไปอ่านกันจ้า

ผมเชื่อว่าเราคงเคยได้ยินญาติ คนรู้จัก เพื่อนร่วมงาน หรือความเห็นตามเว็บต่าง ๆ ในทำนองนี้กันมาบ้าง

"มีเงินเดือน xx,xxx บาท อยากจะผ่อนคอนโด เสียดายเงินค่าหอพัก"

"จ่ายค่าหอเดือนละ x,xxx บาท มา x ปีแล้ว นี่ถ้าผ่อนคอนโดคงไม่สูญเปล่าแบบนี้หรอก"

ฯลฯ

ซึ่งถ้าเราหาซื้อที่อยู่อาศัยด้วยเงินสด ไม่ต้องกู้หนี้ยืมสินจากธนาคารแล้วคงไม่เป็นไร ไม่ต้องคิดอะไรมากเรื่องดอกเบี้ย แต่หลาย ๆ คนมิได้มีฐานะและเงินทองเช่นนั้น บางคนเพิ่งเริ่มทำงานได้ไม่นาน ไม่มีทรัพย์สินติดตัวมาจากที่ไหน บางคนอาจจะย้ายถิ่นฐานมาทำงานในเมืองใหญ่ จึงทำให้เวลาอยากมีที่อยู่อาศัยเป็นของตัวเองแล้วก็ไม่พ้นต้องกู้เงินจากธนาคาร ซึ่งเรื่องดอกเบี้ยเงินกู้เนี่ย เป็นเรื่องที่ผมพบมาจากหลาย ๆ คนว่ามักจะลืมนึกถึงไป

อันที่จริงคนส่วนใหญ่ที่ผมเจอตัดสินใจกู้เงินมาซื้อที่อยู่อาศัยโดยพิจารณาว่า "เขาสามารถผ่อนไหว" ซึ่งผมมองว่ามันยังไม่ถูกต้องซะทีเดียว ทำให้ต้องอธิบายกับหลายคนอยู่เรื่อย ๆ จนกระทั่งเมื่อวานผมไปเจอความเห็นทำนองนี้ในเว็บเว็บหนึ่ง เลยเขียนกระทู้อธิบายไป แต่คิดว่าอาจจะมีประโยชน์กับเพื่อนสมาชิกที่กำลังมองหาที่อยู่อาศัย เลยขอนำมาลงที่นี่ด้วยแล้วกันนะครับ

หมายเหตุ :

- หากข้อมูลตรงไหนผิดพลาด ท้วงติงได้เสมอนะครับ จะแก้ไขให้ถูกต้องครับ

- ขอเน้นไปที่ดอกเบี้ยบ้านเป็นหลักก่อนนะครับ จริง ๆ มีเรื่องค่าส่วนกลาง การซ่อมบำรุง การตกแต่ง ฯลฯ อีกหลายอย่างที่เป็นรายจ่ายเวลาเป็นเจ้าของบ้านและคอนโดอีก

"ผ่อนประมาณล้านละ 7 พัน"

ความหมายของประโยคนี้ คือ

- ถ้าสมมุติเราสนใจคอนโดราคา 1 ล้านบาท เราจะผ่อนประมาณ 7,000 ผู้กู้ควรมีรายได้สุทธิ 15,000 ขึ้นไป

- ถ้าสมมุติเราสนใจคอนโดราคา 2 ล้านบาท เราจะผ่อนประมาณ 14,000 ผู้กู้ควรมีรายได้สุทธิ 28,000 ขึ้นไป

- ถ้าสมมุติเราสนใจคอนโดราคา 3 ล้านบาท เราจะผ่อนประมาณ 21,000 ผู้กู้ควรมีรายได้สุทธิ 42,000 ขึ้นไป

** ปกติเวลาขอกู้สินเชื่อบ้านเนี่ย มีปัจจัยในการพิจารณาหลายอย่าง แต่ในเบื้องต้น ผู้กู้ควรมีรายได้อย่างน้อย 2-2.5 เท่าของค่างวดต่อเดือน

ซึ่งล้านละ 7 พัน เป็นตัวเลขกลม ๆ ที่ค่อนข้างใกล้เคียงกับเวลากู้จริง ๆ ครับ เพราะคอนโดผม 2 แห่งที่เคยทำเรื่องกู้มาคือ

- ที่แรกของน้องชายผมกู้ 3.56 ล้าน ผ่อนเดือนละ 25,600 กว่าบาท ตกประมาณ ล้านละ 7 พันนิด ๆ

- ที่สองของผมกู้เอง 2.3 ล้าน ผ่อนเดือนละ 15,300 บาท ตกประมาณ ล้านละเกือบ 7 พัน

ซึ่งประโยคล้านละ 7 พันเนี่ย เป็นประโยคที่ทำให้หลาย ๆ คนหลวมตัวจองคอนโดและบ้านมาบ้างแล้ว เพราะบางท่านคิดว่าคอนโด 2 ล้าน ผ่อนแค่ 14,000-15,000 ตนมีรายได้ 28,000 บาท น่าจะผ่อนสบาย ๆ เพราะมีรายได้ 2 เท่าของค่างวดแล้ว ซึ่งจริง ๆ แล้วการมีรายได้ 2 เท่าของค่างวด เป็นการบ่งชี้ (แบบคร่าว ๆ) ว่าคุณพอจะมีสิทธิ์กู้ผ่าน (แต่เวลากู้จริงจะผ่านไม่ผ่าน มีปัจจัยอื่นเข้ามาเกี่ยวข้องอีกครับ) แต่ ... ประเด็นคือ สมมุติว่าคุณมีรายได้ 28,000 ควรจะกู้ซื้อคอนโดราคา 2 ล้าน หรือเปล่า .. ลองดูตัวอย่างข้างล่างนี่ครับ (ดาวน์โหลดได้ที่นี่)

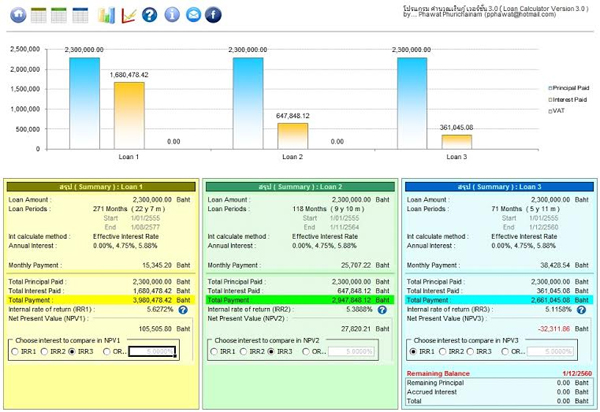

นี่คือการคำนวนผ่อนคอนโดของผมเองครับ วงเงินกู้ 2.3 ล้านบาท

(ทุกแบบผมกำหนดให้ดอก 0% 3 เดือนแรก เดือนที่ 4-12 ดอกพิเศษ 4.75% หลังจากนั้น MLR -1%)

แถวที่ 1 เป็นการคำนวณในกรณีที่ผมส่งเดือนละ 15,300 กว่าบาท

ถ้าผมส่งด้วยยอดนี้ไปเรื่อย ๆ จะ

- ใช้เวลา 22 ปี 7 เดือน กว่าจะปิดต้นที่กู้มาได้หมด

- โดนดอกเบี้ยไปประมาณ 1.68 ล้านบาท

แถวที่ 2 เป็นการคำนวณในกรณีที่ผมส่งเดือนละ 25,700 กว่าบาท

- ใช้เวลา 9 ปี 10 เดือน กว่าจะปิดต้นที่กู้มาได้หมด

- โดนดอกเบี้ยไปประมาณ 6.5 แสนบาท

แถวที่ 3 เป็นการคำนวณในกรณีที่ผมส่งเดือนละ 38,428 กว่าบาท

- ใช้เวลา 5 ปี 10 เดือน กว่าจะปิดต้นที่กู้มาได้หมด

- ดนดอกเบี้ยไปประมาณ 3.5 แสนบาท

แถวที่ 3 มองผ่านไปก็ได้ เพราะส่งเยอะขนาดนั้น ย่อมหมดเร็ว ดอกน้อย แต่ถ้าลองเทียบแถวแรกกับแถวที่สอง จะพบว่าการส่งต้นมากกว่าขั้นต่ำแค่หมื่นเดียว สามารถลดเวลาการผ่อนไปได้ 12 ปี (เหลือ 9 ปีกว่า เกือบ 10 ปี) และลดดอกเบี้ยตลอดอายุสัญญาไปได้ 1 ล้านบาท (เหลือ 6 แสนกว่า)

คำถามคือ ทำไมส่งเดือนละน้อย ๆ ดอกถึงบาน ?

คำตอบคือ วิธีการคิดดอกเบี้ยของธนาคาร จะนำเงินต้นที่เหลืออยู่มาคำนวณดอกเบี้ย ยิ่งเงินต้นเหลือมากเท่าไร ดอกเบี้ยในการคำนวณงวดต่อ ๆ ไปจะยิ่งสูงขึ้นมากเท่านั้น ลองดูภาพข้างล่างนี้นะครับ

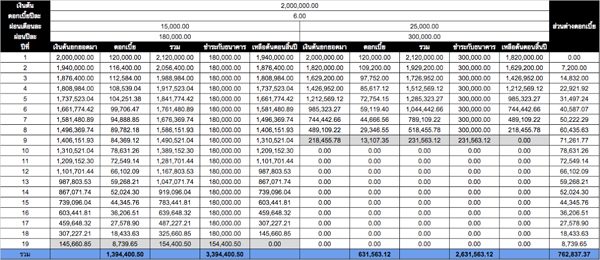

** หมายเหตุ : โดยปกติแล้ว ดอกเบี้ยบ้านเป็นแบบลดต้นลดดอก ซึ่งจะถูกคำนวณเป็นรายวันในแต่ละรอบที่เราจ่ายไปนะครับ แต่ในภาพนี้ผมคิดแบบไม่ละเอียด เอาให้พอเห็นภาพความแตกต่างนะครับ ซึ่งทำให้ตัวเลขจะไม่ถูกต้อง 100% ซะทีเดียว เนื่องจากถ้าคำนวณแบบถูกต้องจริง ๆ จะต้องคำนึงถึงวันที่ชำระเงินและระยะเวลานับจากการชำระเงินครั้งล่าสุดด้วยครับ (เช่น ถ้าจ่ายทุก ๆ วันที่ 1 ของแต่ละเดือน

ระยะเวลานับจากการชำระเงินครั้งล่าสุดของรอบเดือนกุมภาพันธ์ จะเป็น 28 วัน พอมารอบเดือนมีนาคม จะกลายเป็น 31 วัน

พอมาถึงเดือนเมษายนจะกลายเป็น 30 วัน แม้จะชำระเงินเท่ากันทุกเดือน

แต่จะถูกนำไปหักดอกเบี้ยไม่เท่ากันครับ) นอกจากนั้นแล้ว

เงินต้นเองก็จะลดลงเรื่อย ๆ ทุก ๆ เดือนเช่นกันครับ

จะเห็นว่าในปีแรก ก่อนที่เราจะเริ่มผ่อนกับธนาคาร ทั้งสองแบบเสียดอกเบี้ยเท่ากัน แต่พอมาถึงปีที่ 2 แบบผ่อนเยอะจะเสียดอกเบี้ยน้อยกว่ากัน (ช่องสุดท้ายในตาราง) อยู่ 7,200 บาท พอมาถึงปีที่ 3 แบบที่ผ่อนเยอะจะเสียดอกเบี้ยน้อยกว่ากันมากขึ้นไปอีก อยู่ที่ 14,832 บาท และส่วนต่างจะเพิ่มขึ้นเรื่อย ๆ เนื่องจากแบบที่ 2 จะมีเงินต้นน้อยลงไปเรื่อย ๆ ในแต่ละปีแบบมีนัยสำคัญ พอลองดูปีที่ 6 จะพบว่าส่วนต่างดอกเบี้ยเพิ่มไปถึง 4 หมื่นบาท และกลายเป็น 5 หมื่นบาทในปีต่อไป จนในที่สุดแล้วแบบแรกเสียดอกเบี้ยมากกว่าแบบที่สองถึง 762,837.37 บาท (ได้รถยนต์คันหนึ่งเลย)

อีกประเด็นหนึ่งคือให้ลองสังเกตดอกเบี้ยและเงินต้นของแบบผ่อนขั้นต่ำครับ จะเห็นว่าเงินต้นลดลงไปน้อยมาก ในขณะที่ดอกเบี้ยช่วง 3 ปีแรกเสียพอ ๆ กันเลย อยู่ที่ 120,000 > 116,400 > 112,584 > 108,539 บาท ในขณะที่แบบที่ 2 เงินต้นลดลงเรื่อย ๆ และดอกเบี้ยก็ลดลงเรื่อย ๆ จาก 120,000 > 109,200 > 97,752 > 85,617 ซึ่งตรงนี้เองคือสาเหตุว่าทำไม เวลาเราส่งขั้นต่ำ ต้นมันถึงไม่ลดสักที เพราะดอกเบี้ยในแต่ละปี มันสูงเกือบจะเท่ากับเงินที่เราส่งเลย (ส่งไป 1.8 แสนต่อปี แต่โดนดอก 1.2 แสนต่อปี ตัดต้นได้แค่ 6 หมื่น)

แต่ถ้าหากคุณจะส่งขั้นต่ำ และสามารถโปะได้เรื่อย ๆ ก็เป็นข้อยกเว้นครับ สุดท้ายแล้วเงินต้นและดอกเบี้ยคงเหลือจะใกล้เคียงกันครับ ตัวอย่างเช่น ถ้าแบบแรกส่ง 15,000 บาท แบบสองส่ง 25,000 บาท ต่างกันอยู่เดือนละ 10,000 บาท ปีหนึ่งจะต่างกัน 120,000 บาท ซึ่งถ้าคุณสามารถหาเงินมาโปะตอนสิ้นปี 120,000 บาทได้ เงินต้นคงเหลือและดอกเบี้ยสะสมก็จะใกล้เคียงกันมากครับ ... เพียงแต่เรื่องการโปะเนี่ย มันไม่แน่นอนครับ บางคนวางแผนจะโปะปีละแสนสองแสน เอาเข้าจริง ๆ มันมีเรื่องให้ใช้เงินสุดท้ายก็ไม่ได้โปะ เลยอยากแนะนำว่าให้ติดต่อธนาคารให้หักบัญชีให้มากขึ้นไปเลยดีกว่า เป็นการบังคับตัวเองไปด้วยเลย

สรุป

คือที่เขียนมาจนยาวขนาดนี้ผมอยากจะสื่อว่า ถ้าใครคิดว่าตนสามารถผ่อนคอนโดขั้นต่ำได้แล้ว ผมอยากให้ชะลอไว้ก่อน รอให้สามารถผ่อนได้มากกว่าขั้นต่ำสัก 50% หรือให้ดี ผ่อน 2 เท่าของขั้นต่ำไปเลยยิ่งดี เพราะคุณจะผ่อนสั้นกว่าเยอะ เสียดอกให้ธนาคารน้อยกว่าเยอะ หรืออาจจะคิดง่าย ๆ แบบนี้ก็ได้ครับ

ให้ "ผ่อนล้านละ 12,000" แทนที่จะเป็น "ผ่อนล้านละ 7,000"

- วงเงินกู้ 1 ล้านบาท ผ่อนไปเลยประมาณ 12,000 คนกู้ควรจะมีรายได้สุทธิ 24,000 ขึ้นไป

- วงเงินกู้ 2 ล้านบาท ผ่อนไปเลยประมาณ 24,000 คนกู้ควรจะมีรายได้สุทธิ 48,000 ขึ้นไป

- วงเงินกู้ 3 ล้านบาท ผ่อนไปเลยประมาณ 36,000 คนกู้ควรจะมีรายได้สุทธิ 72,000 ขึ้นไป

หรืออีกทางหนึ่งครับคือ "ผ่อนล้านละ 7,000 และเก็บอีก 7,000"

สมมุติว่ากู้ซื้อคอนโด 2 ล้าน ต้องผ่อนขั้นต่ำเดือนละ 14,000 ก็ให้ผ่อนกับธนาคารตามนี้ครับ แต่ทุก ๆ เดือน พยายามเก็บเงินอีก 14,000 (ถ้าไม่ไหวก็น้อยกว่านี้) เข้าบัญชีสำรองไว้ครับ ถ้าระหว่างที่ผ่อน ๆ อยู่เกิดมีวิกฤตทางการเงิน เจ็บไข้ได้ป่วย รถเสียหายหนัก ฯลฯ ก็ดึงเงินสำรองมาใช้ได้ แต่ถ้าจนถึงสิ้นปีแล้ว ไม่มีเหตุให้ใช้เงินเลย ก็ถอนเงินก้อนนี้แหละครับ ไปโปะเงินกู้บ้าน

สมมุติว่าเก็บเดือนละ 14,000 บาท 1 ปีจะเก็บได้ 168,000 บาท

ซึ่งในปีนั้นตัดสินใจทำเลสิกไป 3 หมื่นบาท พอสิ้นปีเหลือเงิน 138,000 บาท

ก็อาจจะนำเงินสัก 1 แสนบาทไปโปะเงินกู้

เพื่อลดต้นที่จะถูกนำไปคำนวณดอก ส่วนอีก 38,000 อาจจะเอาไปตกแต่งบ้าน

เที่ยวต่างจังหวัด พาคุณพ่อคุณแม่ไปช้อปปิ้ง ฯลฯ ตามต้องการครับ

หวังว่าจะมีประโยชน์สำหรับท่าน ๆ ที่ทำงานและกำลังมองหาที่อยู่อาศัยมาเป็นของตัวเองนะครับ